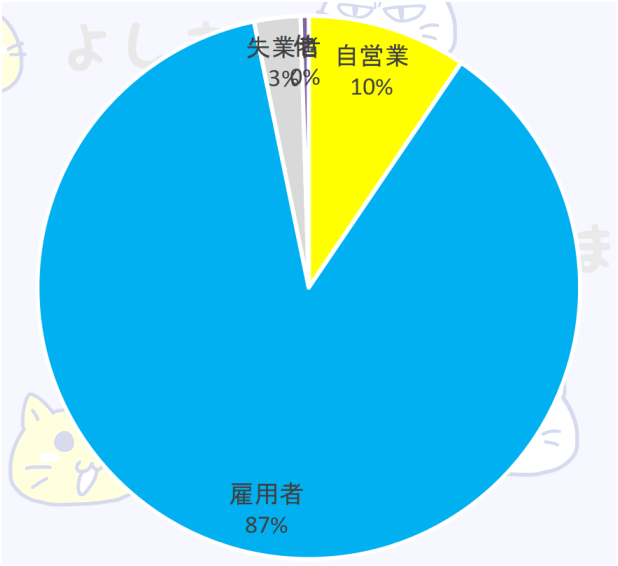

今、日本にどれだけのサラリーマンがいると思います?

2021年3月の総務省統計局データでは、実に労働人口の87%がサラリーマンです。

そのサラリーマンも、もはや安泰とは言えません。かといって脱サラしてフリーランスという選択もリスクを伴います。最近はやはり、サラリーマンで安定収入を得ながら、万一に備えて副業する「副業サラリーマン」がトレンドではないでしょうか。

よし!サラリーマンしながら副業だっ!

そう考える人は周りでも増えています。でもいきなり厳しい現実に直面します。サラリーマン稼業とのかけ持ちで、副業に費やせるのは平日の数時間と週末が限界。それでは稼げても数万円が関の山。とてもメイン収入の代わりになりません。

その程度の収入を得るならもっといい方法があります。お金のかからない生活をすることです。なまじ副業より稼げて自由な時間もあり、豊かな生活が送れます。

サラリーマンは節税できるか?

さて、お金のかからない生活を考えると、自然と節税に目が向きます。所得税ってばかにできませんから。確定申告して経費を計上すれば節税できますが、2018年に確定申告をしたサラリーマンは 0.016%だったように、そこを意識する人は殆どいません。

実際、費用計上においてサラリーマンには高いハードルがあるのは確かです。でもなす術がないわけでもない。ただ知らないだけだったりします。

そもそも経費とは?

経費計上できるのは「収入を得るために要した費用」が基本です。例えば、売って収入を得るための商品を作る材料費なら、経費計上できます。

これをサラリーマンにあてはめると、給料をもらうのに必要なお金が経費計上できます。スーツ代とか交通費など。逆に、個人で行った投資は、給料を得るための費用じゃないので経費計上できません。

現在サラリーマンに認められている経費には2つあります。

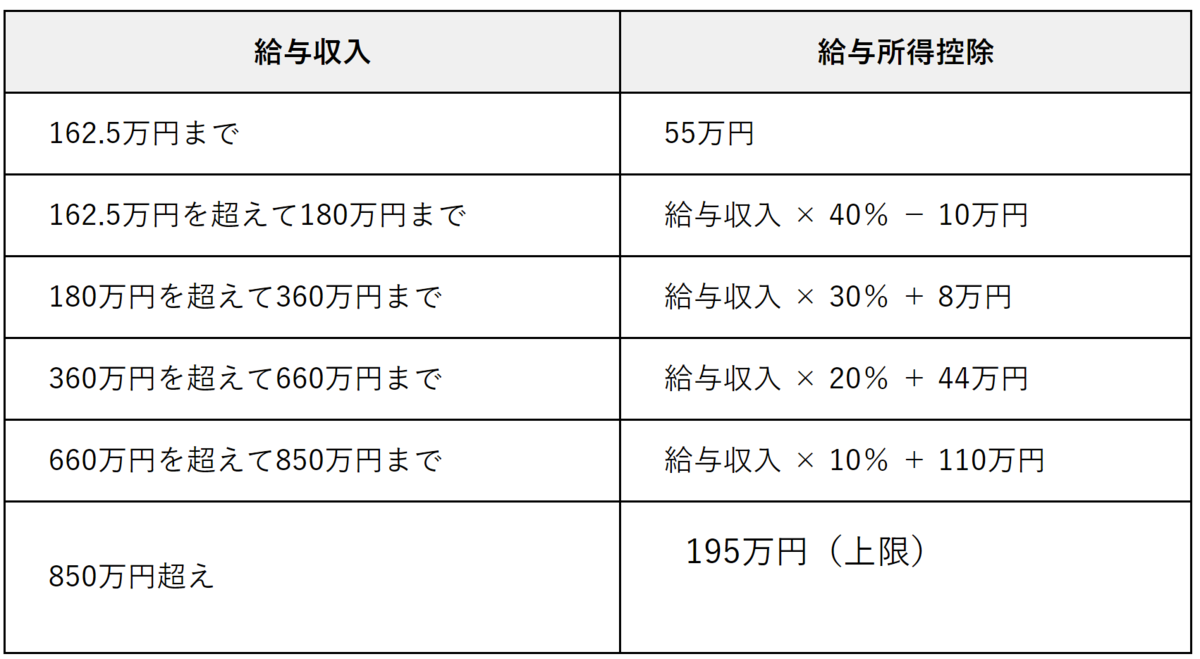

給与所得控除

そもそも給料の満額に税金がかかるわけじゃありません。従業員が経費を計上せずとも、ある程度の必要経費を国が定めて給料から差し引いた上で、税金をかけてくれています。ただ、これは計算式が決まっているので何もする術はありません。

例えば、年収400万円の場合、給与所得控除は、年収400万円 × 20% + 44万円 =124万円 となるので、国は400万円に課税しているのではなく、

年収400万円 - 給与所得控除124万円=276万円に対して課税しているのです。

仮に所得税率が20%だとしたら、55万円が税金となります。

特定支出控除

先程の給与所得控除では賄いきれない程、交通費やスーツ代がかさむ人向けの制度です。具体的には、先程の「給与所得控除」額の半分を超えて経費がかかったら、超えた分も控除されます。

先ほどの年収400万円の人が、交通費で年200万円出費したとします。

給与所得控除は124万円でしたから、その半分=62万円の差額138万円(200万-62万)が控除されます。

最終的な収入はこう計算されます。

年収400万円 - 給与所得控除124万円 - 特別支出控除138万円 = 138万円

138万円 に20%の所得税がかかれば、27.6万円が税金となります。

給与所得控除だけの課税55万円と比べて 27.4万円も節税できます。

特定支出控除は申告しなければ得られませんが、得るモノも大きいのです。

カード会社やショップのポイントとは桁違いの額ですからね。

計上できる費目は以下となります。

■ 通勤費・旅費(電車賃、ガソリン代、高速代、通勤車の修理代)

■ 転居費(電車賃、ガソリン代、高速代、通勤車の修理代、宿泊費、家具の運送費)

■ 研修費・資格取得費(業務遂行に直接必要なものに限る)

■ 帰宅旅費(出向や転勤者が帰宅するのに使った電車賃、ガソリン代、高速費など)

■ 図書、衣服(スーツ・制服・作業着のみ。私服NG)、交際費

おっ!本とかスーツとか意外とありますね。でもこれらは、あくまで会社に承認されたものに限ります。重複計上を避けるためです。例えば、会社が通勤費を支給していれば、その経費は会社が計上し、従業員の計上は認められません。

申請手続きも面倒です。色んな資料が必要です。

・特定支出を反映した確定申告書

・特定支出の明細書(+領収書)

・会社の証明書(費目ごとに必要)

そこがサラリーマン計上のハードルなんです。ただ、手間はかかりますが、人によっては、前の例みたいに数十万円の収入(節税)を得られたりしますからね。※ やるとなったらこちらのサイトも参考にどうぞ。

最新情報、コロナ在宅の控除を使えないか?

2021.1.22 に発表された最新情報も紹介しておきます。

コロナ禍で急増したリモートワークにかかる費用についての指針です。

国税庁 テレワーク経費の基準明示 在宅勤務推進を受け | ニュース | 税務会計経営情報サイト TabisLand

まとめると、これらの費目は控除申請できます。

・通信費…在宅勤務日数の2分の1

・電気料金…自宅で仕事に使った部屋の床面積の割合✖在宅勤務日数分の2分の1

例えば、ひと月の内20日間在宅勤務したら、10日分の通信費と電気代を特別支出控除として申請できます。

だったら、コピー用紙やインク代、購入したPCやWebカメラ、イスや机などの什器、リフォーム費用とか諸々経費計上できんだろうか?と欲が出てきますが、残念ながら認められているのは2費目だけです。

あくまで前述の、特別支出控除の条件や面倒な手続きをクリアしての利用なので、面倒に変わりありませんが、人によってはこれもやる価値ありですね。

まとめ

いかがでしたか?

サラリーマンでも、確定申告で経費計上して節税は可能です。

ただしそれなりに手間がかかるのも事実。

その手間をかけるか、副業するか、それはあなた次第…。

あと節税という点では、一時所得を利用する方法 を知っておくと使えます。それはまた今度!